(1)同质化严重

A股是一个价格投机和资金驱动很强的市场,从日K、周K看,大多数股票都是同涨同跌。

(2)大小盘轮动现象

中国的股票风格特质很明显。

时而喜欢炒作大蓝筹,时而又喜欢炒作中小盘股。

这就使得动量效应这样追涨杀跌的模型比较适合――这应该算是A股特色。

在美股,大小盘没那麽明显的差别,二八就未必好用了。

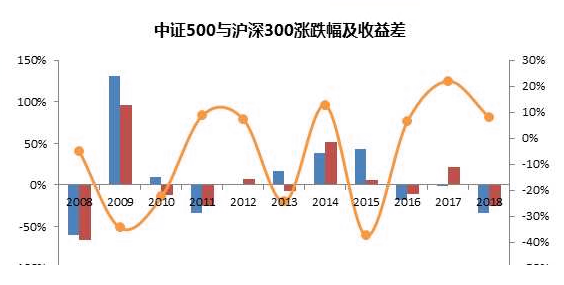

从下图可以看出,A股市场歷年大、小盘的收益率差异还是很大的,也就是大小盘轮动风格比较显着。

因此,理论上基于A股市场的二八轮动策略应该是相对有效的。

(3)单边趋势明显

每隔一段时间,股市会有一个或大或小的行情,资金越多,趋势越强,最典型的就是2007年和2014-2015年的两波大牛市,技术指标上看不断出现顶背离,整体估值也是“没有最贵只有更贵”。

不过,二八模型和许多趋势跟踪模型一样,要在大行情中才能赚钱,也善于规避大熊市,但最讨厌震荡市。

基于以上几点,二八轮动策略中的“二“我们选择沪深300指数,是沪深两市中代表性高、流动性高、交易活跃的300家大型企业股票作为成份股,因此可以近似表示大盘股的整体走势。

”八“选择中证500指数,是剔除了沪深300指数成份股及市值靠前的股票,再选取的500只股票作为成份股,因此可以近似表示小盘股的整体走势。

这两者加起来囊括了差不多A股市值前800名的股票。

当二者均处于升势,持有较强的一方。

另外,股和债有一定的负相关性,当二者均处于弱势时,选择债基。